Бизнес как по маслу: зачем производитель биотоплива Neste скупает жир от фритюра

Выпуская ежегодно 4 млрд литров топлива, Neste остается крупнейшим в мире производителем возобновляемого дизеля. Компания начала заниматься этим задолго до того, как переход к низкоуглеродной энергетике стал реальностью

Почти в каждой ресторанной раковине в США стоит маслоуловитель, который задерживает и собирает масло и жир от любимой нами жареной еды. Например, популярная точка Burger King производит до 4000 килограммов использованного пищевого масла и жира в год — достаточно, чтобы Mahoney Environmental, подразделение публичной компании Neste, каждые три недели присылала за ними грузовик. «Никто не хочет смывать эти вещества в канализацию, — говорит Рик Сэйбол, президент подразделения Mahoney. И не только потому что частицы жира могут забивать трубы, но и потому что этот жир ценен, если вам удастся собрать достаточно.

Закончили чтение тут

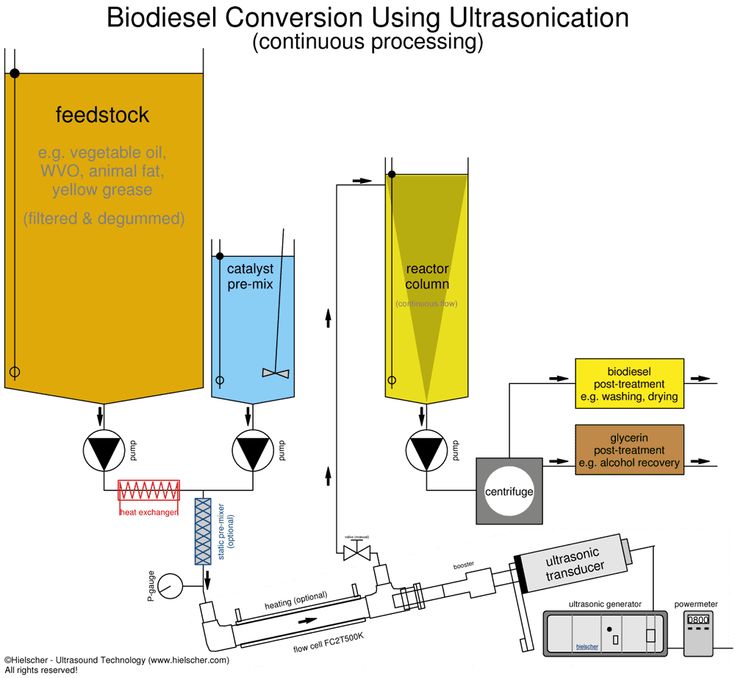

Исторически бизнес-план был достаточно прост: Mahoney предоставляла ресторану оборудование для улавливания жира и раз в месяц забирала собранное за плату. Раньше остатки жира превращали в корм для скота или домашних животных. Однако теперь они все чаще становятся «кормом» для грузовиков. Год назад финская компания из Хельсинки, Neste (выручка за 2020 год составила $12 млрд) приобрела Mahoney, чтобы монополизировать поставки жира, которые она теперь экспортирует из США на специализированные очистительные заводы в Финляндии, Роттердаме и Сингапуре. Там Neste подвергает сырье гидрообработке, в ходе которой из молекул триглецирида с помощью водорода удаляют кислород и на выходе получается дизель. Затем Neste поставляет часть этого возобновляемого дизеля обратно в США, где получает федеральный налоговый кредит в размере $1 за галлон (один галлон равен 3,7 л).

«Зеленое» будущее для нефтегазового сектора: как развиваться компаниям в новых условиях

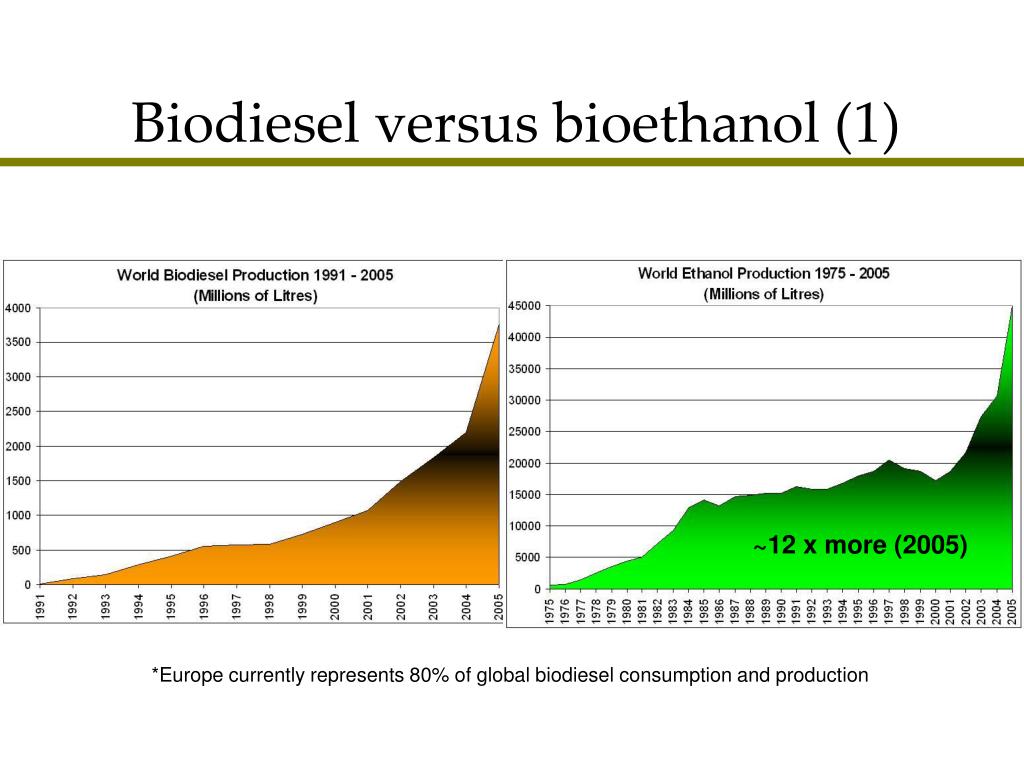

Выпуская ежегодно 1 млрд галлонов возобновляемого дизеля, Neste остается его крупнейшим в мире производителем. Компания начала заниматься этим задолго до того, как переход к низкоуглеродной энергетике стал реальностью. Революция в области производства биодизеля набрала обороты в середине 2000-х годов. Когда в середине 2008-го цены на нефть подскочили до $147 за баррель, даже музыкант Уилли Нельсон основал BioWillie, которая, как многие другие мелкие производители биодизеля, обанкротилась после падения цен на нефть.

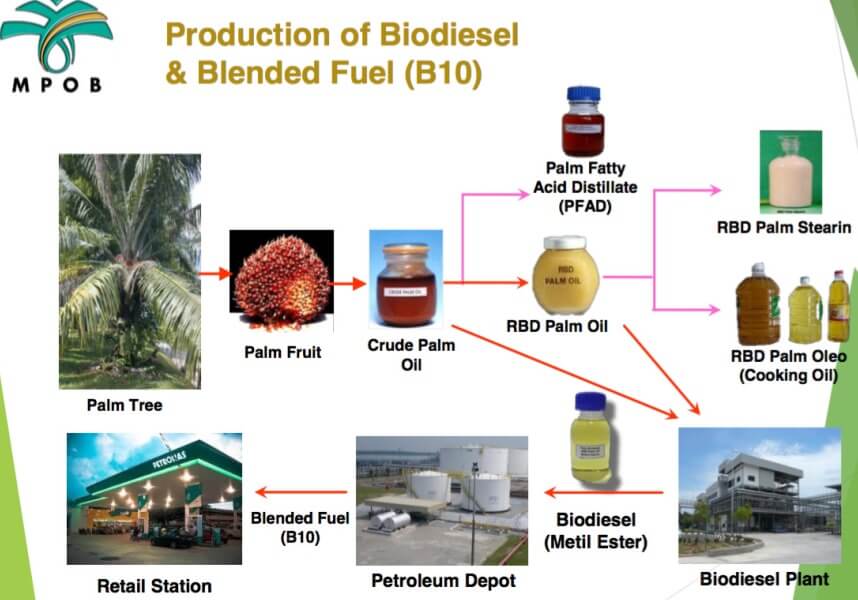

В США сильное сельскохозяйственное лобби активно продвигало дизельное топливо из соевого и рапсового масел. В это же время в Юго-Восточной Азии предпочтительным сырьем стало пальмовое масло. «Пальмовое масло считалось спасительным биотопливом», — говорит Джереми Бейнс, президент Neste North America. В самом деле, Neste почти десять лет назад построила в Сингапуре огромные заводы по производству топлива из пальмового масла, а также, по словам Бейнса, экологичную сельскохозяйственную систему. «Другие были не так ответственны», — говорит он. Вскоре пальмовое масло признали опасным для окружающей среды, потому что фермеры, чтобы расширить свои плантации, вырубили девственные тропические леса.

«Пальмовое масло считалось спасительным биотопливом», — говорит Джереми Бейнс, президент Neste North America. В самом деле, Neste почти десять лет назад построила в Сингапуре огромные заводы по производству топлива из пальмового масла, а также, по словам Бейнса, экологичную сельскохозяйственную систему. «Другие были не так ответственны», — говорит он. Вскоре пальмовое масло признали опасным для окружающей среды, потому что фермеры, чтобы расширить свои плантации, вырубили девственные тропические леса.

Цена покупки Neste не разглашается. Бейнс говорит, что намерен в ближайшие годы увеличить бизнес в пять раз. Их самые надежные клиенты — сети вроде Buffalo Wild Wings, Hooters, Burger King, у которых, как объясняют Neste, «маржинальность жарки» составляет около 40%, а это значит, что из 100 фунтов (45,3 кг) свежего пищевого масла 40 фунтов (18,1 кг) останутся в еде, а 60 фунтов (27,2 кг) — заберет Mahoney.

Цена покупки Neste не разглашается. Бейнс говорит, что намерен в ближайшие годы увеличить бизнес в пять раз. Их самые надежные клиенты — сети вроде Buffalo Wild Wings, Hooters, Burger King, у которых, как объясняют Neste, «маржинальность жарки» составляет около 40%, а это значит, что из 100 фунтов (45,3 кг) свежего пищевого масла 40 фунтов (18,1 кг) останутся в еде, а 60 фунтов (27,2 кг) — заберет Mahoney.Космос, зеленая энергетика и Китай: во что инвестировать состоятельным клиентам в 2021 году

Экономические показатели выглядят реалистично. На спотовом рынке пищевой жир можно приобрести примерно за $0,3 за фунт (0,45 кг). Для сравнения — свежее масло стоит $0,7 центов. Для производства одного галлона биодизеля нужно 7,5 фунтов (3,4 кг) использованного масла стоимостью около $2,25. Обычный дизель стоит примерно $2,5 до налогов. Сегодня программа субсидирования биодизеля включает в себя федеральные мандаты на его производство и налоговые кредиты в размере $1 за галлон, действие которых Дональд Трамп продлил на пять лет до ухода с должности президента.

Neste, которая выпускает почти 10 млн литров в день, — крупнейший в мире производитель возобновляемого дизеля. Компания верит в долгосрочные перспективы рынка для этого топлива, чье преимущество перед этанолом заключается в том, что это биотопливо взаимозаменяемо с обычным дизелем и может быть добавлено к нему. Этанол, напротив, плохо смешивается с бензином. И, поскольку, электрификация транспорта, вероятнее всего, начнется с легковых автомобилей, они полагают, что спрос на дизель сохранится дольше.

«Легкие планеты — океан, а не деревья»: глава подводной федерации Жака Кусто Анна Аржанова — о будущем Земли

Сейчас Бейнс намеревается найти покупателей, которые готовы доплатить за сертифицированные виды биотоплива и принять участие в замкнутой углеродной экономике.

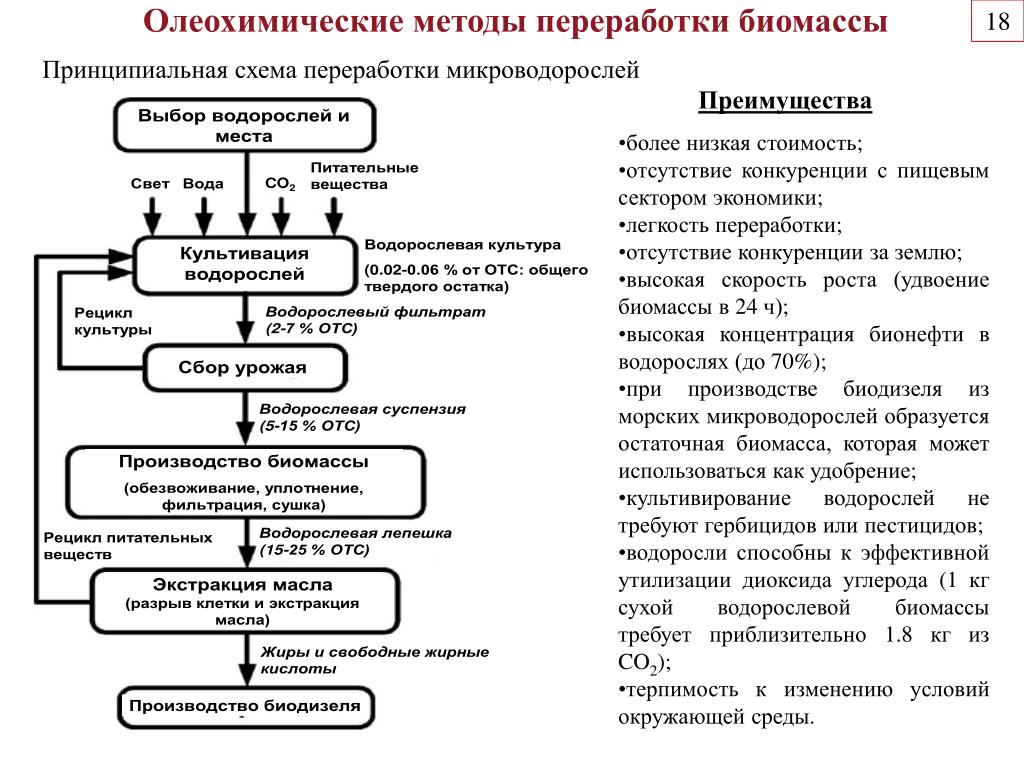

Хотя Neste еще не скоро истощит запасы использованного пищевого жира, компания уже ищет другое сырье, чтобы к 2025 году получать 100% сырья из «отходов и остатков». Под ними компания подразумевает опилки, водоросли и пиролиз пластика. Пиролиз — это тепловое разложение, вызванное воздействием на материал высокой температуры в отсутствие кислорода, так что вместо горения он трансформируется. В случае совместного предприятия Neste с Alterra Energy пиролиз будет использоваться для превращения 120 т переработанного пластика в день в гудрон. Alterra уже управляет заводом мощностью 60 т в день в Акроне, штат Огайо.

Генеральный директор Alterra Фред Шмук видит замкнутую экономику в действии. «Материал уже был переработан. Мы восстанавливаем его до первоначальной формы, а затем отдаем переработчикам в качестве сырья. С учетом того, что Европейский Союз законодательно закрепил стоимость углерода, и США, вероятно, последуют за ним, сжижение будет пользоваться большим успехом», — говорит он. Neste планирует увеличить бизнес по переработке топлива в масло на несколько десятков миллионов галлонов в год, используя тысячи тонн пластиковых отходов в день.

Дать жару: какие выгоды от глобального потепления обнаружили экономисты для России

Звучит масштабно, и это лишь начало. В прошлом году американские потребители использовали почти 7 млрд литров биодизеля, но более 177 млрд литров обычного дизеля. Аналитик Джейсон Гэйбелман из Cowen & Co. полагает, что объемы производства биодизеля по всему миру составляют 44 млрд литров, тогда как общий объем рынка дизеля равен 430 млрд галлонов. Гэйбелман сомневается в том, что Neste удастся сохранить прежние темпы роста и присваивает ценным бумагам компании рейтинг «ниже рыночных». Тем временем, аналитики Tudor, Pickering & Holt считают, что возможные негативные события уже учтены в цене и считают вложения в компанию надежной ставкой на декарбонизацию (переход к водородной энергетике обосновываемый необходимостью снижения выбросов в атмосферу углекислого газа. — Forbes).

В прошлом году американские потребители использовали почти 7 млрд литров биодизеля, но более 177 млрд литров обычного дизеля. Аналитик Джейсон Гэйбелман из Cowen & Co. полагает, что объемы производства биодизеля по всему миру составляют 44 млрд литров, тогда как общий объем рынка дизеля равен 430 млрд галлонов. Гэйбелман сомневается в том, что Neste удастся сохранить прежние темпы роста и присваивает ценным бумагам компании рейтинг «ниже рыночных». Тем временем, аналитики Tudor, Pickering & Holt считают, что возможные негативные события уже учтены в цене и считают вложения в компанию надежной ставкой на декарбонизацию (переход к водородной энергетике обосновываемый необходимостью снижения выбросов в атмосферу углекислого газа. — Forbes).

При $30 за АДР (американские депозитные расписки. — Forbes) рыночная капитализация Neste составляет $45 млрд и примерно в 30 раз превышает выручку за 2020 год, причем дивидендная доходность равна 1,2%, а чистая задолженность — нулю. Подождем квартальную отчетность, которая выйдет 29 апреля.

Подождем квартальную отчетность, которая выйдет 29 апреля.

Перевод Натальи Балабанцевой

30 самых экологичных компаний России. Рейтинг Forbes

30 фото

Биодизель, микродизель, нанодизель? Почему буксует зеленая энергетика

https://ria.ru/20180810/1526259112.html

Биодизель, микродизель, нанодизель? Почему буксует зеленая энергетика

Биодизель, микродизель, нанодизель? Почему буксует зеленая энергетика — РИА Новости, 03.03.2020

Биодизель, микродизель, нанодизель? Почему буксует зеленая энергетика

Производители и поставщики биодизеля получают все большую государственную поддержку в разных странах. Стандарты ЕС требуют, чтобы в топливе содержалось не менее РИА Новости, 10.08.2018

2018-08-10T08:00

2018-08-10T08:00

2020-03-03T11:34

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/sharing/article/1526259112.jpg?15262719851583224449

img.ria.ru/images/sharing/article/1526259112.jpg?15262719851583224449

бразилиа

германия

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2018

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

бразилиа, германия, россия

Наука, Бразилиа, Германия, Россия

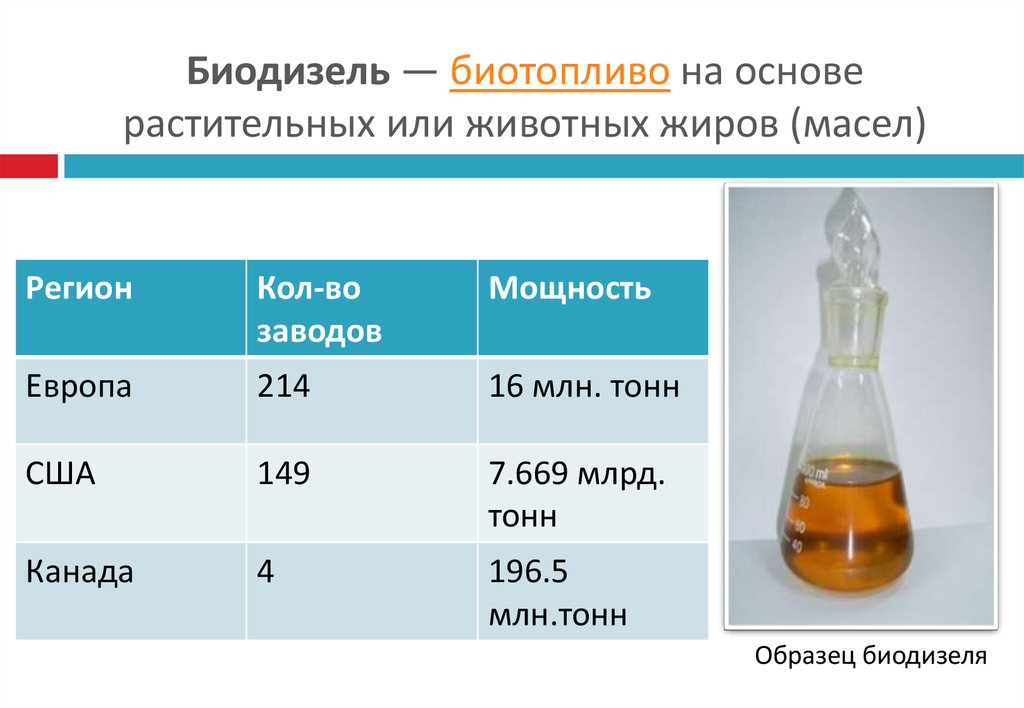

МОСКВА, 10 авг — РИА Новости, Татьяна Пичугина. Производители и поставщики биодизеля получают все большую государственную поддержку в разных странах. Стандарты ЕС требуют, чтобы в топливе содержалось не менее десяти процентов биодобавок. Однако эффективность растительного горючего пока низка. В Международный день биодизеля РИА Новости рассказывает о перспективах этого направления энергетики.

8 июня 2018, 10:53

Химики из России научились извлекать чистый водород из биотоплива

Дорого, портит движок

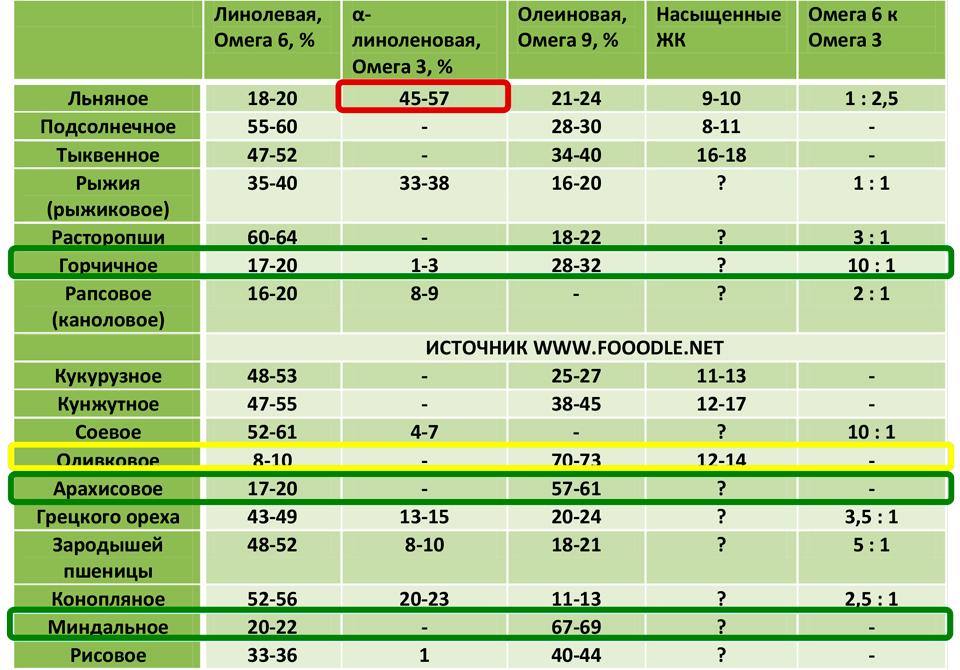

Первый дизельный двигатель работал в 1893 году на растительном масле. Сейчас это считается примитивным сырьем для биотоплива первого поколения, производство которого хорошо налажено в мире. Автотранспорт в Бразилии давно работает на дизеле и этаноле из растительной биомассы. Биодизелем заправляются в Индии, США, Германии и Франции, Индонезии, Малайзии. Получают его главным образом из семян рапса, сои, кукурузы, пальмового масла, а потому конечный продукт дорог (сравните стоимость литра дизеля и литра растительного масла). Из-за высоких цен эта отрасль нуждается в государственной поддержке.

Автотранспорт в Бразилии давно работает на дизеле и этаноле из растительной биомассы. Биодизелем заправляются в Индии, США, Германии и Франции, Индонезии, Малайзии. Получают его главным образом из семян рапса, сои, кукурузы, пальмового масла, а потому конечный продукт дорог (сравните стоимость литра дизеля и литра растительного масла). Из-за высоких цен эта отрасль нуждается в государственной поддержке.

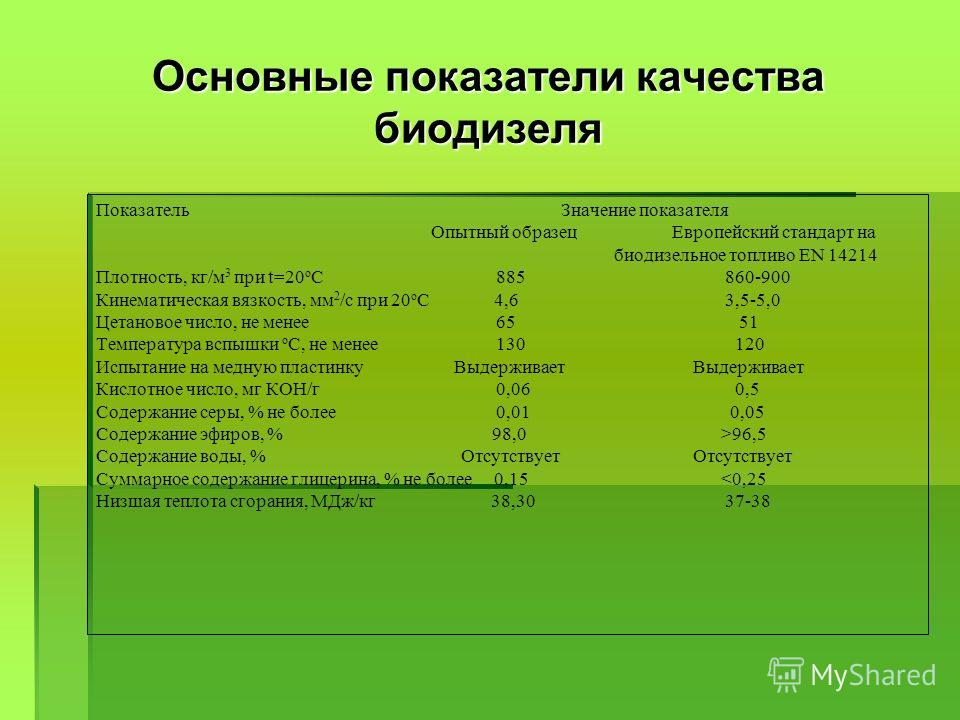

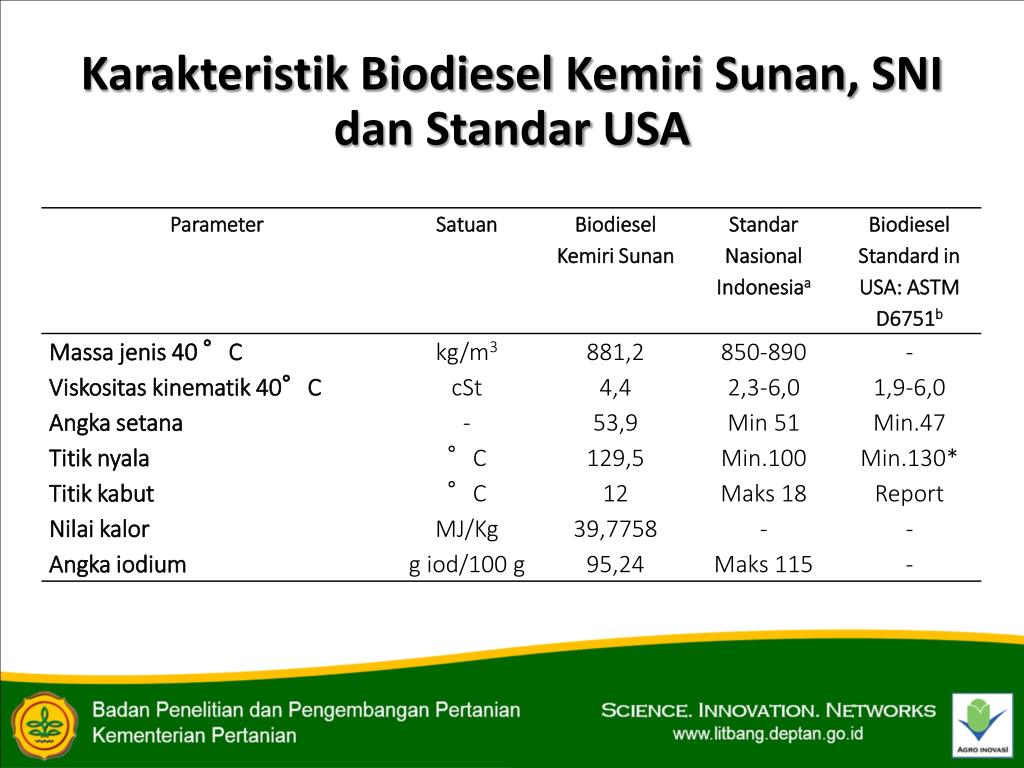

Помимо цены, у биодизеля первого поколения много других недостатков. Даже если он сделан по стандартам, его качество сильно колеблется в зависимости от сырья. Биодизель быстро загустевает при низкой температуре, поэтому в холодный период в него добавляют присадки. Но обычные — как для минерального дизеля — не подходят, значит, химическая промышленность должна наладить выпуск особых присадок.

При контакте с воздухом и металлом биодизель портится. При высоких температурах он неустойчив. В принципе, склонен к загустению, образованию осадка, и чтобы не испортить двигатель, нужны стабилизаторы. Как это топливо ведет себя при длительном хранении, пока никто не изучал. Кроме того, расход биодизеля выше.

Как это топливо ведет себя при длительном хранении, пока никто не изучал. Кроме того, расход биодизеля выше.

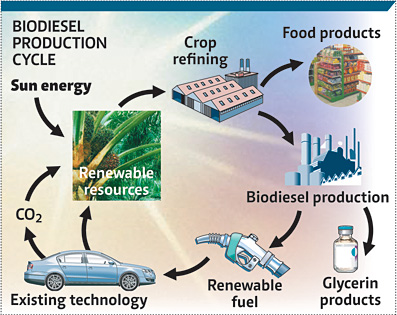

Экологичный вариант

Из преимуществ биодизеля ученые отмечают быструю биодеградацию, отсутствие неприятного запаха, токсичных выбросов, в частности серы. Кроме того, выбросы углекислого газа в атмосферу при сгорании биодизеля (и любого биотоплива) не учитываются в общем балансе промышленных выбросов парниковых газов. Считается, что объем выделившегося CO2 равен объему, поглощенному растительностью. Таким образом, топливо из биомассы экономит ископаемые ресурсы и не усиливает парниковый эффект.

Обычно эти аргументы приводят, чтобы обосновать глобальную перспективность биотоплива в качестве альтернативы минеральному. Это верно лишь для тех стран, где мало или нет совсем собственных месторождений углеводородов. Им «растительная энергетика» позволяет укрепить энергетическую безопасность, снизив зависимость от импорта сырья. Однако и это в некоторых случаях иллюзия. К примеру, Россия, нефтегазовая держава, продает в Европу не только ископаемые углеводороды, но и сырье для биотоплива.

К примеру, Россия, нефтегазовая держава, продает в Европу не только ископаемые углеводороды, но и сырье для биотоплива.

В поисках сырья

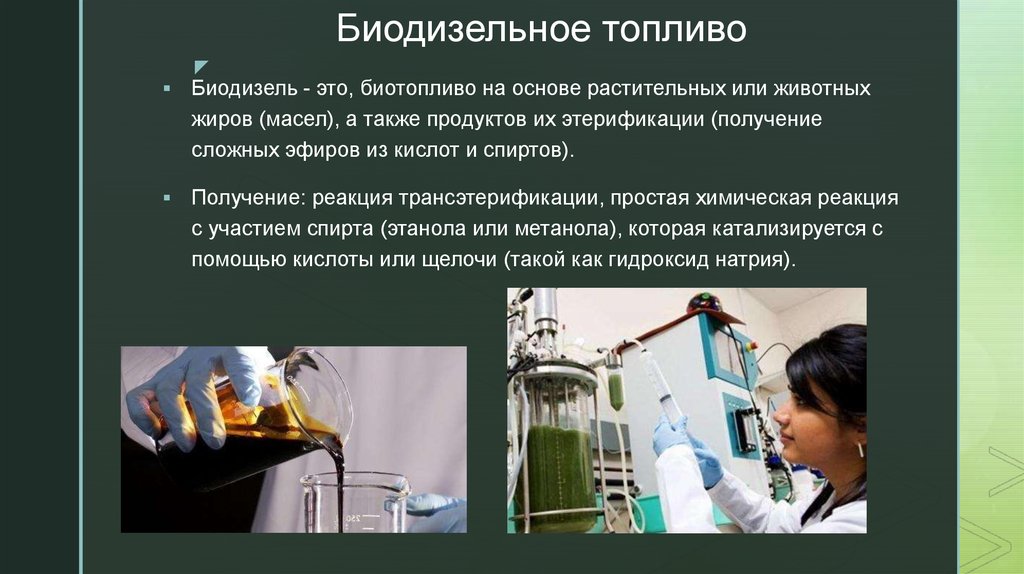

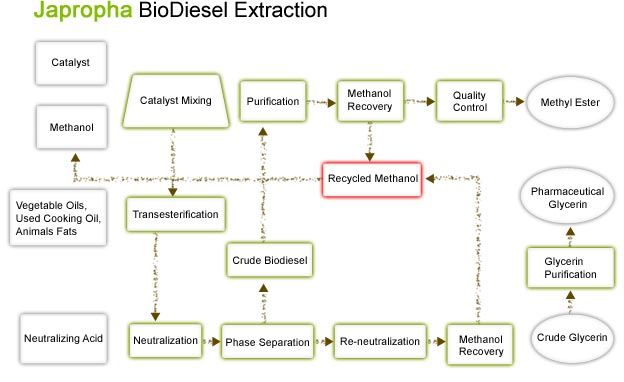

Биодизель — это смесь эфиров жирных кислот. Их получают из растительных и животных липидов (жиров, жироподобных веществ). Среди перспективных источников сырья для зеленого топлива плоды ятрофы и каранджи, а также лигноцеллюлоза — измельченная смесь древесных компонентов. Для России актуальна переработка отходов деревообрабатывающей отрасли, но превратить лигноцеллюлозу в горючее — задача не из простых.

17 апреля 2018, 08:00

Пластмасса вместо компоста: растительным отходам нашли применение

Выращивание сырья для биотоплива само по себе представляет проблему, особенно в странах с холодным климатом и дефицитом сельскохозяйственных земель. Еще недавно решение видели в микроводорослях. Они быстро растут, запасают много липидов, не требуют органического субстрата для жизни, питаются углекислым газом. Однако для их разведения нужны биореакторы — большие сложные аквариумы, хорошее освещение. Нужно также подобрать неприхотливые штаммы микроорганизмов, разработать режим.

Однако для их разведения нужны биореакторы — большие сложные аквариумы, хорошее освещение. Нужно также подобрать неприхотливые штаммы микроорганизмов, разработать режим.

Биореакторами занимались в России, но до промышленного применения дело не дошло. Нигде в мире биодизель из микроводорослей не производится в индустриальных масштабах. Не исключено, что такого вообще не будет, поскольку изобретут более совершенные методы.

Например, в качестве источника липидов рассматривают некоторые группы микробов, именуемых «масляными». Они могут брать углерод из различных источников. Их ДНК изменяют так, чтобы микробы постоянно питались углекислым газом и синтезировали больше жиров с нужными свойствами.

У всех этих способов есть общая ахиллесова пята — на производство биодизеля тратится столько же или чуть меньше энергии, чем на выращивание сырья. Биомассу нужно сначала получить (самый трудоемкий этап), разделить на компоненты и затем переработать в топливо. В целом эффективность такой схемы очень низка. Идеальным было бы придумать цепочку процессов, вытягивающую углекислый газ из атмосферы, и производить биотопливо с максимальным использованием солнечной энергии.

Идеальным было бы придумать цепочку процессов, вытягивающую углекислый газ из атмосферы, и производить биотопливо с максимальным использованием солнечной энергии.

© ТК «Енисей-ТВ», КрасноярскСибирские ученые нашли способ превратить канализационные стоки в биодизель

© ТК «Енисей-ТВ», Красноярск

Ценовое ралли продолжится в 2022 году,

Цены на биодизель в США выросли на 59% в прошлом году, что сделало биотопливо менее конкурентоспособным по сравнению с ископаемым топливом. Средняя цена FOB на американское биодизельное топливо B100 составляла 5,58 доллара за галлон в ноябре 2021 года, в то время как средняя цена на обычное дизельное топливо на шоссе составляла 3,74 доллара за галлон.

ЛОС-АНДЖЕЛЕС, 02 февраля 2022 г. (GLOBE NEWSWIRE) — Цены на биодизельное топливо в США резко выросли в 2021 году, и их рост продолжится в этом году, говорится в недавнем отчете, опубликованном исследовательской фирмой IndexBox. Согласно данным Министерства сельского хозяйства США, средняя спотовая экспортная цена FOB на биодизель B100 с заводов в Иллинойсе, Индиане и Огайо достигла 5,58 доллара за галлон в ноябре 2021 года, увеличившись на 59% по сравнению с 2020 годом. % г/г до $3,64 за галлон, оставаясь намного ниже, чем у биодизеля.

Рост стоимости растительного сырья и энергии является основной причиной повышения цен на биодизель и дальнейшего роста цен на биотопливо в этом году. По прогнозу Всемирного банка, цена на соевое масло, один из основных видов сырья для производства биодизеля, вырастет почти на 4% и составит 1425 долларов за тонну в 2022 году. Прогнозируется, что стоимость ископаемого топлива также останется на высоком уровне. уровня 2021 г., что предполагает увеличение затрат на энергию при производстве биодизеля.

уровня 2021 г., что предполагает увеличение затрат на энергию при производстве биодизеля.

Экспорт биодизеля из США по странам

Экспорт биодизеля из США вырос до 476 тыс. тонн в 2020 году, увеличившись на 25% по сравнению с показателем предыдущего года. В стоимостном выражении поставки незначительно упали до 381 млн долларов.

Канада (424 тыс. тонн) была основным направлением экспорта биодизеля из США, на долю которого приходилось 89% от общего объема поставок. Более того, экспорт в Канаду более чем в десять раз превысил объем, отправленный во второе крупное направление, Перу (19 тыс. тонн). Нидерланды заняли третье место в этом рейтинге (14 тыс. тонн) с 2,9% Поделиться.

В стоимостном выражении Канада (351 млн долларов) остается ключевым зарубежным рынком для биодизеля из США, на долю которого приходится 92% всего экспорта. Вторую позицию в рейтинге заняли Нидерланды ($9,9 млн) с долей 2,6% от общего объема поставок. За ним следует Перу с долей 2,3%.

Об IndexBox

IndexBox — это фирма, занимающаяся исследованиями рынка, разрабатывающая платформу для анализа рынка на основе искусственного интеллекта, которая помогает бизнес-аналитикам находить полезную информацию и принимать решения на основе данных. Платформа предоставляет данные о потреблении, производстве, торговле и ценах более чем на 10 000 различных продуктов в 200 странах.

Для получения дополнительной информации посетите веб-сайт

https://www.indexbox.io

Twitter https://twitter.com/indexbox

YouTube https://www.youtube.com/IndexBox

LinkedIn https://www.linkedin.com/company/indexbox-marketing/

Компании, упомянутые в отчете

Cosan, Renewable Energy Group, Verbio, Green Plains, Aemetic, Gevo, American Resources, Green Plains Partners, REX American Resources, Targray, R.W. Davis Oil Co., Merrimac Energy Group, Dreyfus, Aemetic, Inc., Shipley Energy, Hightowers Petroleum Co. , SK Chemicals America, Alternative Petroleum Technologies, Golden Leaf Energy, Taylor Oil Co., Seaport Refining, World Energy, Pacific Biodiesel Technologies, Phoenix Petroleum Co., Western States Petroleum, KCA Solar Power Generating Company Ltd, Piedmont Biofuels Industrial, GPM Empire, Delek US Holdings Inc., RKA Petroleum Companies, Sunpol Resins & Polymers, Ricochet Fuel Distributors

, SK Chemicals America, Alternative Petroleum Technologies, Golden Leaf Energy, Taylor Oil Co., Seaport Refining, World Energy, Pacific Biodiesel Technologies, Phoenix Petroleum Co., Western States Petroleum, KCA Solar Power Generating Company Ltd, Piedmont Biofuels Industrial, GPM Empire, Delek US Holdings Inc., RKA Petroleum Companies, Sunpol Resins & Polymers, Ricochet Fuel Distributors

Источники

США — Биодизель — Анализ рынка, прогноз, размер, тенденции и информация

Мир — Биодизель — Анализ рынка, прогноз, размер, тенденции и информация Размер, тенденции и информация

Мир – сырое соевое масло – анализ рынка, прогноз, размер, тенденции и информация

Мир – этиловый спирт – анализ рынка, прогноз, размер, тенденции и информация

Метки

Рынок биодизеля США рынок биодизеля цена на биодизель Прогноз рынка биодизеля Поставка биодизеляКонтактная информация

Контактная информация

Прибыль от производства биодизеля в 2020 году: настоящая поездка на американских горках

Рекомендуемый формат цитирования: Ирвин, С. «Прибыль от производства биодизеля в 2020 году: настоящие американские горки». farmdoc daily (11):17, факультет экономики сельского хозяйства и потребительской экономики, Иллинойский университет, ул.

Урбана-Шампейн, 3 февраля 2021 г. Постоянная ссылка

«Прибыль от производства биодизеля в 2020 году: настоящие американские горки». farmdoc daily (11):17, факультет экономики сельского хозяйства и потребительской экономики, Иллинойский университет, ул.

Урбана-Шампейн, 3 февраля 2021 г. Постоянная ссылка

Как и почти все отрасли, биодизельная промышленность США в 2020 году столкнулась с очень сложными условиями работы из-за пандемии COVID. Весной экономика США пострадала от карантина из-за пандемии и сократилась больше всего со времен Великой депрессии. В статье на прошлой неделе ( farmdoc daily , 27 января 2021 г.), мы показали, что, несмотря на чрезвычайно сложные обстоятельства, действующие заводы по производству этанола в США все же смогли получить очень небольшую среднюю прибыль за год. Цель этой статьи — оценить прибыль от производства биодизеля в 2020 г. и оценить продолжающиеся последствия пандемии COVID

Модель завода по производству биодизельного топлива

5 февраля 2020 г.) модель репрезентативного завода в Айове используется для оценки прибыльности производства биодизеля. Модель представляет собой модифицированную версию репрезентативной модели растения, разработанную Доном Хофстрандом из Университета штата Айова. Важно отметить, что это модель биодизельного завода FAME (метиловый эфир жирной кислоты), где аббревиатура FAME относится к химическому процессу переэтерификации, используемому для преобразования сырья из жиров и масел в возобновляемое биодизельное топливо. В частности, этот метод производства биодизеля не следует путать с производством возобновляемого дизельного топлива, которое быстро растет. Хорошее описание различий можно найти здесь, в Центре данных по альтернативным видам топлива Министерства энергетики США.

Модель представляет собой модифицированную версию репрезентативной модели растения, разработанную Доном Хофстрандом из Университета штата Айова. Важно отметить, что это модель биодизельного завода FAME (метиловый эфир жирной кислоты), где аббревиатура FAME относится к химическому процессу переэтерификации, используемому для преобразования сырья из жиров и масел в возобновляемое биодизельное топливо. В частности, этот метод производства биодизеля не следует путать с производством возобновляемого дизельного топлива, которое быстро растет. Хорошее описание различий можно найти здесь, в Центре данных по альтернативным видам топлива Министерства энергетики США.

Версия репрезентативной модели биодизеля, используемая здесь, включает несколько ключевых допущений:

- Годовая производственная мощность биодизеля 30 миллионов галлонов.

- Стоимость строительства завода составляет 1,57 доллара США за галлон паспортной мощности.

- 50 процентов долга и 50 процентов долевого финансирования.

- 25-процентная процентная ставка по 10-летнему кредиту для финансирования долга, с погашением кредита в 2017 году.

- Завод работает на 100 процентов от паспортной мощности.

- Завод только перерабатывает соевое масло в биодизель.

- 9 фунтов побочного продукта глицерина на галлон биодизеля.

- 7 кубических футов природного газа на галлон биодизеля.

- Прочие переменные входные затраты в размере 25 центов за галлон биодизеля.

- Общие фиксированные затраты в размере 26 центов за галлон биодизеля до 2017 года и 20 центов за галлон после этого.

Эта модель представляет собой «средний» завод, построенный в 2007 году для переработки соевого масла в биодизель. Безусловно, существуют существенные различия в мощности, эффективности производства и сырье в отрасли, и это следует иметь в виду при просмотре оценок прибыли по модели. Тем не менее, ограничение сырья до соевого масла является разумным, поскольку оно составляет около половины сырья, используемого для производства биодизеля в США, а цены на сырье, как правило, сильно коррелируют.

В предыдущих версиях репрезентативной модели завода по производству биодизеля предполагался коэффициент пересчета 7,55 фунтов соевого масла на галлон биодизеля. Данные о производстве биодизеля и использовании сырья из Ежемесячного отчета о производстве биодизеля EIA были изучены, чтобы определить, повысилась ли эффективность производства биодизеля за последние годы. Для всех видов производственного сырья (например, соевого масла, масла канолы, животных жиров) средний коэффициент конверсии составлял 7,50 с января 2017 г. по ноябрь 2020 г., что немного ниже коэффициента конверсии 7,55, предполагаемого в исходной версии модели. Эффективность конверсии действительно улучшилась за этот период, составив в среднем 7,57 в 2017 году по сравнению с 7,51 в 2020 году. Основываясь на этом анализе данных EIA, коэффициент конверсии сырья в модели снизился с 7,55 до 7,50 фунтов, начиная с 2018 года9.0005

В предыдущих версиях репрезентативной модели биодизельного завода предполагалось, что на галлон произведенного биодизеля использовалось 0,71 фунта метанола. Фактическое потребление алкоголя на галлон, о котором сообщает EIA, было выше и со временем увеличивалось, увеличившись с 0,77 фунта в 2017 году до 0,83 фунта в 2020 году. Следовательно, использование метанола на фунт производства биодизельного топлива в последние годы увеличилось. Он увеличен до 0,75 фунта в 2017 году, 0,80 фунта в 2018 году и 0,84 фунта в 2019–2020 годах. Несмотря на то, что в последние годы репрезентативный биодизельный завод добился некоторого скромного повышения эффективности использования сырья, это произошло за счет дополнительных расходов на метанол.

Фактическое потребление алкоголя на галлон, о котором сообщает EIA, было выше и со временем увеличивалось, увеличившись с 0,77 фунта в 2017 году до 0,83 фунта в 2020 году. Следовательно, использование метанола на фунт производства биодизельного топлива в последние годы увеличилось. Он увеличен до 0,75 фунта в 2017 году, 0,80 фунта в 2018 году и 0,84 фунта в 2019–2020 годах. Несмотря на то, что в последние годы репрезентативный биодизельный завод добился некоторого скромного повышения эффективности использования сырья, это произошло за счет дополнительных расходов на метанол.

Чтобы отслеживать рентабельность завода с течением времени, еженедельные цены на биодизель и соевое масло на заводах в Айове от Службы сельскохозяйственного маркетинга (AMS) собирались, начиная с 2007 г. Стоимость природного газа с 2007 г. по март 2014 г. основана на ежемесячных промышленных ценах для Айовы, которые можно получить от ОВОС. В связи с изменением поведения ряда промышленных цен, начиная с апреля 2014 года, затраты на природный газ основаны на ежемесячных потребительских ценах на электроэнергию в Айове, также взятых из EIA. Цены на глицерин и метанол были получены от OPIS.

Цены на глицерин и метанол были получены от OPIS.

Анализ

Прежде чем обсуждать оценки прибыльности производства биодизеля в 2020 году, полезно рассмотреть возможное влияние пандемии COVID на производство биодизеля в США. На рисунке 1 показано ежемесячное производство биодизеля в США за 2019, 2020 и в среднем за пять лет. В апреле 2020 года наблюдается спад, совпадающий с карантином из-за пандемии, но это снижение составило всего 5,3% по сравнению с апрелем 2019 года. После этого производство биодизеля восстановилось и фактически превысило уровень 2019 года.уровня до конца года. Это резко контрастирует с опытом производства этанола в США, где производство этанола сократилось почти наполовину на пике ограничений из-за пандемии прошлой весной ( farmdoc daily , 27 января 2021 г.). Часть ответа на вопрос, почему производство биодизеля оказалось лучше, чем производство этанола, можно найти на рисунке 2, на котором показано предполагаемое еженедельное использование дизельного топлива и мазута в США в 2019 и 2020 годах, а также среднее значение за пять лет. Использование дизельного топлива и мазута действительно резко сократилось в первые месяцы пандемии, примерно на 25 процентов в годовом исчислении в конце апреля, но это было далеко не так серьезно, как падение потребления бензина и этанола. Кроме того, потребление дизельного топлива и мазута восстановилось примерно до уровня 2019 года.уровня к концу лета. Это имеет смысл, потому что использование дизельного топлива, которое напрямую влияет на использование биодизеля, меньше пострадало от блокировки из-за необходимости поддерживать движение грузов, чтобы продолжить поток товаров в экономике.

Использование дизельного топлива и мазута действительно резко сократилось в первые месяцы пандемии, примерно на 25 процентов в годовом исчислении в конце апреля, но это было далеко не так серьезно, как падение потребления бензина и этанола. Кроме того, потребление дизельного топлива и мазута восстановилось примерно до уровня 2019 года.уровня к концу лета. Это имеет смысл, потому что использование дизельного топлива, которое напрямую влияет на использование биодизеля, меньше пострадало от блокировки из-за необходимости поддерживать движение грузов, чтобы продолжить поток товаров в экономике.

На этом фоне мы можем перейти к обсуждению прибыли от производства биодизеля. На рисунке 3 представлены недельные (до налогообложения) оценки прибыли от биодизеля за период с 26 января 2007 г. по 22 января 2021 г., основанные на данных о ценах и допущениях модели. В еженедельных оценках прибыльности доминируют два огромных всплеска в 2011 и 2013 годах, когда прибыль превысила 1 доллар за галлон. В 2016 и 2018 годах также были всплески прибыльности, но пики были меньше, достигая около 0,50 доллара за галлон, но все же заметны. Средний уровень прибыли в 2011, 2013, 2016 и 2018 годах составлял 0,43, 0,50, 0,15 и 0,23 доллара за галлон соответственно. Для сравнения, средний уровень чистой прибыли в 2020 году составил -0,001 доллара за галлон, что почти точно соответствует уровню безубыточности. Это последовало за чистой прибылью в размере -0,02 доллара за галлон в 2019 году..

В 2016 и 2018 годах также были всплески прибыльности, но пики были меньше, достигая около 0,50 доллара за галлон, но все же заметны. Средний уровень прибыли в 2011, 2013, 2016 и 2018 годах составлял 0,43, 0,50, 0,15 и 0,23 доллара за галлон соответственно. Для сравнения, средний уровень чистой прибыли в 2020 году составил -0,001 доллара за галлон, что почти точно соответствует уровню безубыточности. Это последовало за чистой прибылью в размере -0,02 доллара за галлон в 2019 году..

Средняя прибыль в 2020 году скрывает стремительный характер прибыли от производства биодизеля в 2020 году. Год начался хорошо: чистая прибыль достигла пика в начале марта и составила 0,42 доллара за галлон, что было близко к верхней границе диапазона прибыли с 2014 года. . Прибыль быстро упала с началом пандемии и к концу лета полностью вернулась к безубыточности. Дно обрушилось, начиная с августа, и потери к концу года были одними из самых больших за весь период выборки. В начале декабря потери достигли 0,41 доллара за галлон. Что делает этот эпизод еще более примечательным, так это то, что потери были настолько серьезными, что типичный биодизельный завод был остановлен на длительный период времени. Мы определяем цену закрытия как цену на биодизель за вычетом маркетинговых затрат, которая недостаточно высока для покрытия переменных затрат на производство. Фактически, цены на биодизельное топливо были ниже расчетной цены отключения в течение 15 недель подряд с 16 октября 2020 г. по 22 января 2021 г. Это с очень большим отрывом самый длительный период, когда цены на биодизельное топливо были ниже цены отключения с 2007 г. Американские горки поездка для биодизельной промышленности США в 2020 году была поистине важной.

Что делает этот эпизод еще более примечательным, так это то, что потери были настолько серьезными, что типичный биодизельный завод был остановлен на длительный период времени. Мы определяем цену закрытия как цену на биодизель за вычетом маркетинговых затрат, которая недостаточно высока для покрытия переменных затрат на производство. Фактически, цены на биодизельное топливо были ниже расчетной цены отключения в течение 15 недель подряд с 16 октября 2020 г. по 22 января 2021 г. Это с очень большим отрывом самый длительный период, когда цены на биодизельное топливо были ниже цены отключения с 2007 г. Американские горки поездка для биодизельной промышленности США в 2020 году была поистине важной.

Дополнительные сведения о факторах, влияющих на прибыль от биодизеля, представлены на Рисунке 4. Здесь цена на биодизель на заводах в Айове представлена в виде графика по сравнению с упрощенной зависимостью безубыточности между ценами на соевое масло и биодизель. Поскольку на соевое масло приходится более 80 процентов переменных эксплуатационных расходов репрезентативного предприятия, все остальные затраты объединены в постоянный показатель 0,60 или 60 центов за галлон произведенного биодизеля. Наклон 7,55 — это просто количество фунтов соевого масла, которое, как предполагается, производит галлон биодизеля в период с 2007 по 2017 год. В последующие годы это значение изменяется на 7,50 фунтов. Соотношение безубыточности достаточно близко отслеживает цену биодизеля в течение 10 из 14 лет в выборке. Исключениями являются 2011, 2013, 2016 и 2018 годы. Вне этих лет рыночные цены на биодизель, как правило, основывались на стоимости соевого масла, частичной надбавке к другим переменным и постоянным затратам и небольших прибылях или убытках. В этой формулировке подразумевается идея о том, что цены на соевое масло опережают (или вызывают) цены на биодизельное топливо на недельном временном горизонте (9).0008 farmdoc daily , 10 сентября 2015 г.).

Наклон 7,55 — это просто количество фунтов соевого масла, которое, как предполагается, производит галлон биодизеля в период с 2007 по 2017 год. В последующие годы это значение изменяется на 7,50 фунтов. Соотношение безубыточности достаточно близко отслеживает цену биодизеля в течение 10 из 14 лет в выборке. Исключениями являются 2011, 2013, 2016 и 2018 годы. Вне этих лет рыночные цены на биодизель, как правило, основывались на стоимости соевого масла, частичной надбавке к другим переменным и постоянным затратам и небольших прибылях или убытках. В этой формулировке подразумевается идея о том, что цены на соевое масло опережают (или вызывают) цены на биодизельное топливо на недельном временном горизонте (9).0008 farmdoc daily , 10 сентября 2015 г.).

Всплеск прибыльности в 2011, 2013 и 2016 годах можно напрямую отнести к гонке производителей дизельных двигателей, чтобы воспользоваться налоговой льготой в размере 1 доллара за галлон для смесителей, срок действия которой истек в конце этих календарных лет. Ключевым моментом является то, что производители смеси сталкиваются с обязательным мандатом RFS на биодизельное топливо, и рационально покупать биодизельное топливо со скидкой в текущем году из-за налоговой льготы, чтобы выполнять требования в последующие годы. По истечении срока действия налогового кредита исчезает стимул к повышению цен, прибыли и производства, и биодизельная промышленность в прошлом вернулась к норме убытков. Этот цикл, конечно, зависит от блендеров, которые понимают, что существует значительная неопределенность в отношении того, будет ли восстановлен налоговый кредит на следующий год или нет.

Ключевым моментом является то, что производители смеси сталкиваются с обязательным мандатом RFS на биодизельное топливо, и рационально покупать биодизельное топливо со скидкой в текущем году из-за налоговой льготы, чтобы выполнять требования в последующие годы. По истечении срока действия налогового кредита исчезает стимул к повышению цен, прибыли и производства, и биодизельная промышленность в прошлом вернулась к норме убытков. Этот цикл, конечно, зависит от блендеров, которые понимают, что существует значительная неопределенность в отношении того, будет ли восстановлен налоговый кредит на следующий год или нет.

Поскольку налоговая льгота на биодизель действовала в течение всего 2020 года, движение цен на биодизель и прибыль за 2020 год нельзя объяснить никаким отношением к налоговой льготе. Вместо этого ключевым моментом является значительный рост цен на соевое масло, начавшийся в апреле 2020 года. Это показано на диаграмме как увеличение стоимости сырья для соевого масла с исторического минимума в 2,46 доллара за галлон в конце апреля до пика в 3,92 доллара в конце апреля. конец декабря. Это увеличение затрат на сырье на 60 процентов. Цены на биодизель также выросли за этот период времени, но не так быстро, как цены на соевое масло. Это показано на рис. 5, на котором показано недельное соотношение цен на биодизель и соевое масло на заводах в Айове с 26 января 2007 г. по 22 января 2021 г. В конце 2020 г. самый низкий показатель с 2007 г.

конец декабря. Это увеличение затрат на сырье на 60 процентов. Цены на биодизель также выросли за этот период времени, но не так быстро, как цены на соевое масло. Это показано на рис. 5, на котором показано недельное соотношение цен на биодизель и соевое масло на заводах в Айове с 26 января 2007 г. по 22 января 2021 г. В конце 2020 г. самый низкий показатель с 2007 г.

Теперь должно быть ясно, что большие убытки производителей биодизеля во второй половине 2020 года можно отнести к росту цен на сырье, который опережал рост цен на биодизель. Это было необычное поведение, которое нелегко объяснить. Как отмечалось ранее, предыдущие исследования показывают, что цены на соевое масло опережают (или «вызывают») цены на биодизель в недельном временном горизонте ( farmdoc daily , 10 сентября 2015 г.). В прошлом рост цен на соевое масло обычно приводил к росту цен на биодизель, что, по крайней мере, позволяло производителям выйти на безубыточность. Поведение цен на биодизельное топливо является еще большей загадкой, учитывая, что в 2020 году не произошло никаких серьезных изменений в политике в отношении биотоплива. Одной из возможностей является рост мощности и производства возобновляемого дизельного топлива в США. Возможно, это каннибализирует часть спроса. для биодизеля. Однако генерация RIN D4 для всех типов возобновляемого дизельного топлива в 2020 году выросла всего на шесть процентов по сравнению с 2019 годом.. За последние четыре месяца 2020 года наблюдался значительный всплеск производства возобновляемого дизельного топлива D4, но он все же вырос всего на восемь процентов по сравнению с прошлым годом. Поэтому маловероятно, что виновато производство возобновляемого дизельного топлива. В отсутствие лучшего объяснения цены на биодизель, по всей вероятности, должны будут вырасти, чтобы соответствовать росту цен на сырье. В противном случае производство биодизеля уменьшится по мере закрытия заводов, и это кажется несовместимым с будущим спросом на биодизель в соответствии с RFS. Вполне вероятно, что политическая среда будет более благоприятной для увеличения производства биодизеля при новой администрации Байдена.

Одной из возможностей является рост мощности и производства возобновляемого дизельного топлива в США. Возможно, это каннибализирует часть спроса. для биодизеля. Однако генерация RIN D4 для всех типов возобновляемого дизельного топлива в 2020 году выросла всего на шесть процентов по сравнению с 2019 годом.. За последние четыре месяца 2020 года наблюдался значительный всплеск производства возобновляемого дизельного топлива D4, но он все же вырос всего на восемь процентов по сравнению с прошлым годом. Поэтому маловероятно, что виновато производство возобновляемого дизельного топлива. В отсутствие лучшего объяснения цены на биодизель, по всей вероятности, должны будут вырасти, чтобы соответствовать росту цен на сырье. В противном случае производство биодизеля уменьшится по мере закрытия заводов, и это кажется несовместимым с будущим спросом на биодизель в соответствии с RFS. Вполне вероятно, что политическая среда будет более благоприятной для увеличения производства биодизеля при новой администрации Байдена.

Другая перспектива обеспечивается агрегированием размеров прибыли за годовой горизонт. На рис. 6 показана общая годовая прибыль (до налогообложения) за вычетом переменных и постоянных затрат за каждый календарный год в период с 2007 по 2020 год. Общая прибыль репрезентативного завода по производству биодизеля в 2020 году составила -15 380 долларов США, или рентабельность -0,1 процента. Это был второй год подряд отрицательной годовой прибыли. Мы также можем использовать средний чистый убыток репрезентативного завода, чтобы сделать приблизительную оценку убытков всей биодизельной промышленности США в 2020 году. Предполагая, что все заводы в отрасли получили чистую прибыль в размере -0,001 доллара США за галлон, тогда общее производство биодизельного топлива для США в 2020 году 1,809миллиардов галлонов подразумевает совокупную отраслевую прибыль (до вычета налогов) в размере -1,8 миллиона долларов.

Средний доход в процентах для акционеров дает полезную информацию о привлекательности инвестиций в биодизельные установки по сравнению с другими инвестициями. Средняя доходность за 2007–2020 годы составила 9,3 процента, а стандартное отклонение, мера риска, — 25,9 процента. Для сравнения, средняя доходность фондового рынка за этот период, измеренная индексом S&P 500, составила 10,9%, а соответствующее стандартное отклонение — 17,5%. Отношение средней доходности к стандартному отклонению дает одну мерку привлекательности инвестиций в отношении доходности и риска, и по этому показателю отношение инвестиций в биодизельное топливо, 0,36, несколько ниже, чем на фондовом рынке в целом, 0,62.

Средняя доходность за 2007–2020 годы составила 9,3 процента, а стандартное отклонение, мера риска, — 25,9 процента. Для сравнения, средняя доходность фондового рынка за этот период, измеренная индексом S&P 500, составила 10,9%, а соответствующее стандартное отклонение — 17,5%. Отношение средней доходности к стандартному отклонению дает одну мерку привлекательности инвестиций в отношении доходности и риска, и по этому показателю отношение инвестиций в биодизельное топливо, 0,36, несколько ниже, чем на фондовом рынке в целом, 0,62.

Наконец, важно отметить, что оценки годовой прибыли не учитывают доходы от ретроактивно восстановленных налоговых льгот на биодизельное топливо. В ответ на ретроактивное восстановление налоговой льготы в размере 1 доллара за галлон для смесителей, пункты о разделе включены во многие маркетинговые контракты между производителями биодизеля и производителями смесителей. В этих пунктах указывается, как будет распределяться налоговая скидка на биодизельное топливо между производителем биодизельного топлива и производителем смеси, если налоговая льгота не действует на момент совершения сделки, но будет восстановлена задним числом в более позднюю дату. Нет общедоступных данных о точном характере положений о совместном использовании или частоте их применения. Неподтвержденные данные свидетельствуют о том, что положения о совместном использовании широко распространены и что типичное разделение кредита в размере 1 доллара за галлон составляет 50/50. Ранее мы показали (например, farmdoc daily, 5 февраля 2020 г.), что этот дополнительный налоговый кредит, полученный в результате соглашений о совместном использовании с производителями смеси, может дать значительно более позитивную долгосрочную картину прибыльности производства биодизеля в США.

Нет общедоступных данных о точном характере положений о совместном использовании или частоте их применения. Неподтвержденные данные свидетельствуют о том, что положения о совместном использовании широко распространены и что типичное разделение кредита в размере 1 доллара за галлон составляет 50/50. Ранее мы показали (например, farmdoc daily, 5 февраля 2020 г.), что этот дополнительный налоговый кредит, полученный в результате соглашений о совместном использовании с производителями смеси, может дать значительно более позитивную долгосрочную картину прибыльности производства биодизеля в США.

Последствия

По нашим оценкам, типичный завод по производству биодизеля в Айове окупился в 2020 году, несмотря на последствия пандемии COVID и связанного с ней серьезного экономического спада. Однако это определенно тот случай, когда среднее значение затемняет самую интересную часть истории. Год начался хорошо: чистая прибыль достигла пика в начале марта и составила 0,42 доллара за галлон, что было близко к верхней границе диапазона прибыли с 2014 года.